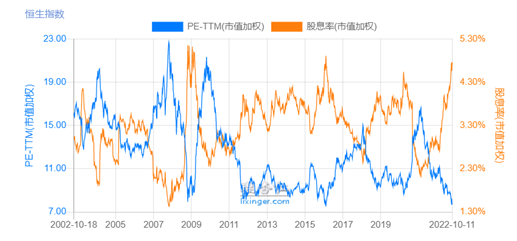

港股自2021年初开始走熊,至今快2年,大盘恒生指数点位亦从30000点位置下跌至16800点,回撤幅度约44%。在这波大跌中,恒生指数的滚动估值从17倍下滑至7倍多,估值已腰斩,与此同时,估值分位点从80%多降至0.1%,为近20年历史中少有的极致低估时刻。

大盘持续走熊2年,港股市值持续缩水,投资者的心理经历一次次的挑战,当前市场情绪极度悲观。但是,极致的下跌带来极致的机会,俗话说危中有机,市场跌至谷底的同时也蕴含着一些投资机会,比如高利息股票。

相对来说,股息率与估值成反比关系,市场估值越低,对应的股息率则越高。若在股价过度下跌时,买入一些收入稳定、利润有保障,派息稳定,最好是行业龙头的高利息股票,那么投资者未来可能赚到股息+估值提升的钱。

在过去一段时间,我们陆续推荐了中国移动(00941.HK)、中国石油化工股份(00386.HK)、中国海洋石油(00883.HK)、新华文轩(00811.HK)、中国银行(03988.HK)、中信银行(00988.HK)、农业银行(01288.HK)、康师傅控股(00322.HK)、中国神华(01088.HK)、鹰君(00041.HK)、希慎兴业(00014.HK)、统一企业中国(00220.HK) 、中国旺旺(00151.HK)、中国建材(03323.HK)、兖矿能源(01171.HK)、中国人寿(02628.HK)、华电国际电力股份(01071.HK)。

中国移动(00941.HK)

中移动是世界上最大的运营商,背靠国家,在经营上具有垄断性,运营商壁垒和规模优势高不可攀,竞争格局不会发生巨变;另外,通信属于居民刚需,公司具有永续经营价值。

根据管理层的派息引导,中国移动2021年起三年内以现金方式分配的利润逐步提升至当年公司股东应占利润的70%以上,又在2022中期报告提到:2023年以现金方式分配的利润逐步提升至当年公司股东应占利润的70%以上。

另外,中国移动财务指标十分优秀,现金储备多,完全支持未来70%的派息。截止2022年6月30日,公司账上货币资金有3630.19亿元,交易性金融资产1141.63亿元,而有息负债只有几百亿,近几年逐渐渐减少。

中国石油化工股份(00386.HK)

中国石化是上、中、下游一体化的大型能源化工公司,具有较强的整体规模实力:是中国大型油气生产商;炼油能力排名中国第一位;在中国拥有完善的成品油销售网络,是中国最大的成品油供应商;乙烯产销能力排名中国第一位,构建了比较完善的化工产品营销网络。

成品油销售企业的核心竞争力在于加油站网络,2019年中国石化覆盖的加油站数量最多,占据国内50%的成品油零售端市场份额,国内市占第一。

中国海洋石油(00883.HK)

中国海洋石油集团有限公司是1982年2月15日经国务院批准成立的特大型国有企业,是中国最大的海上油气生产运营商,旗下共有5家控股境内外上市公司。2020年,中国海油在《财富》杂志“世界500强企业”排名第64位,在《石油情报周刊》(PIW)评选的“世界最大50家石油公司”中排名第30位。

在中海油2022年战略展望中,公司表示保证2022-2024年全年股息支付率不低于40%,绝对值不低于0.70港元/股(含税)。

中国海洋石油现金充沛,可完全覆盖有息负债;扣除资本开支后,每年可挣得接近净利润的自由现金流。公司现金情况很好,完全支持公司持续高分红。

新华文轩(00811.HK)

新华文轩为西南区域头部文化企业,以出版发行业务为主,零售门店覆盖四川全省、商超网点辐射全国。近年来盈利能力稳定增长,2017-2022H1公司营收复合增速为9.24%,净利润复合增速为9.20%,而扣非归母净利润复合增速却高达15.92%,说明公司的主营业务的经营效益不断提高。

公司现金充足,完全支持公司持续分红。截止2022H1,公司拥有货币资金63.47亿元,而有息负债只有4.31亿元;公司每年有多余的自由现金流,而业务又基本不需要资本开支。

中国银行(03988.hk)

中国银行于1912年成立,为五大行之一,是中国持续经营时间最久的银行,也是中国国际化和多元化程度最高的银行,在中国内地及境外62个国家和地区设有机构。2021年6月,《银行家》公布2021年全球银行1000强,中国银行排名第4位。

作为中央管理的大型国有银行,中国银行拥有牌照护城河,规模体量巨大,民营企业难以竞争。近3年中国银行存款与贷款业务在高体量的基础上,均取得较高增长;资产稳健,坏账比例低,风险管控比较严格。中国银行自15年来分红稳定,派息率维持在30%。

中信银行(00988.HK)

创立于1987年,是全国大型商业银行之一,是中国改革开放中最早成立的新兴商业银行之一,是中国最早参与国内外金融市场融资的商业银行,并以屡创中国现代金融史上多个第一而蜚声海内外。2022年在英国《银行家》杂志"全球银行品牌500强排行榜"中排名第21位。

过去3年,中信银行的派息率从24.36%提升至26.56%,在中信银行上市15周年庆的会上,胡行长表示:从内在来说,净利润保持增长,因此分红能力会更强;从外在来说,相关考核鼓励银行多分红,因此未来分红大概率只升不降。

近3年中信银行的不良贷款率保持在170%以上,最新Q2的不良贷款率为197.15%,超过国家监管的150%,即使出现坏账,大概率也不影响中信银行分红。

农业银行(01288.HK)

农行是前五大国有商业银行,处于国内这种强制垄断的环境中,在一些项目中能隔绝中小行的竞争。大量国企实业单位把结存银行指定到大行,国家的大基建项目也只能大行才能参与,中小行没有参与竞争的资格;在按揭贷款上,大行额度几乎不收限制,但中小行额度要受到比例限制。

五大行近两年受政策指导隐藏利润,只维持5%的利润增长。截止2022年6月30日,农业银行的不良贷款拨备率从2021年底的299.73%提升至304.91%,近乎监管要求150%的2倍,说明农业银行仍在进一步隐藏利润。按照派息历史,极有可能还是保持30%的派息率。

康师傅控股(00322.HK)

康师傅控股是国内软饮及方便面的巨头,具有很强的品牌力,在业务上具有永续经营的特征;加上渠道上的优势,可替代性极小,业绩保持稳定的确定性比较强。

据尼尔森2021年12月数据显示,以销售量为基准,在2021年康师傅在方便面及即饮茶(含奶茶)的市场占有率分别为45.7%及43.4%,稳居市场领导地位;其中,2021年方便面的销售额市占48.0%,占据市场第一名。康师傅2021年在整体果汁的市场占有率为18.9%,居市场第二位。据GlobalData 2021年12月数据显示,康师傅的百事碳酸饮料2021年销售量市占33.1%,居市场第二位。

康师傅资产稳健,运营指标良好,自2020年维持超额分红,当前账上现金储备很多,完全支持超额派息。

中国神华(01088.HK)

中国神华是国家能源集团旗下A+H上市公司,是全球领先的以煤炭为基础的综合能源上市公司,在普氏能源资讯公布的“全球能源公司2021年250强”榜单中,中国神华位居第2位、中国企业第1位。中国神华主营煤炭开采及销售,21年煤炭业务占收入比重为78.30%,业务涉及煤炭、电力、新能源、煤化工、铁路、港口、航运七大板块,以煤炭采掘业务为起点,利用自有运输和销售网络,以及下游电力、煤化工和新能源产业,实行跨行业、跨产业纵向一体化发展和运营模式。。

中国神华质地非常好,近几年的表现可归纳为:业绩稳、现金牛、分红高。中国神华于2022年9月23日晚间公告称,2022-2024年度每年以现金方式分配的利润不少于公司当年实现的归属于公司股东的净利润的60%。

鹰君(00041.HK)

鹰君集团为大型地产及酒店发展商,在世界各地多个主要城市的黄金地段拥有物业,1972年于港交所上市。截至2022年6月30日,集团的主要资产包括持有冠君产业信托(02778.HK)的67.99%的权益,及朗廷酒店投资(01270.HK)的69.53%权益。此外,集团拥有多项与物业相关的业务,包括物业发展、管理及租赁、投资,以及发展管理,物业种类涵盖写字楼、酒店、住宅及商用物业。

希慎兴业(00014.HK)

希慎兴业有限公司为香港大型物业投资、管理及发展公司,旗下拥有大量优质写字楼、商铺及住宅楼面面,是香港著名商业区铜锣湾最大的商业大厦业主。公司收租物业主要分为3类:商铺、写字楼、住宅,2022H1收入占比分别为47.61%、45.30%、7.09%。

由于公司商场、写字楼位于铜锣湾区,该地消费及交通十分便利,属于稀缺资产,因此物业群组价值极高,多年的价值与租金不断上升。近3年疫情的发生,对公司在铜锣湾的收租业务产生不小的负面影响,但从长远的角度来看,公司的收租业务仍然是十分优质的,这个优势不会改变。

统一企业中国(00220.HK)

统一成立于1992年,是中国市场饮料及速食面的龙头。统一作为方便面双龙头之一,在铺货上具有渠道优势,而饮料行业整体规模将在未来几年继续扩,统一可凭借之前方便面打造的线下渠道,进一步扩大饮料市场份额。企业作为饮品饮料的龙头之一,拥有众多线下渠道,永续经营价值。

统一资产较为稳健,运营指标良好,公司分红意愿十分强烈,2018-2020年100%分红,2021年分红率高达119.99%。

中国旺旺(00151.HK)

公司于1962年成立于台湾,1983年起从事米果生产,是全球米果最大的生产商,国内休闲食品的龙头企业之一。据Euromonitor数据,2020年中国休闲食品行业全渠道市场份额(按销量统计)中,公司占据中国市场份额6.2%,稳居第一。目前公司产品涉及米果类(雪饼等)、乳品和饮料、休闲食品,这些产品在80后、90后群体中有着广泛的知名度和美誉度。从公司的发展历程来看,公司成立超50年,是个比较成熟的企业,近几年几乎100%分红。

中国建材(03323.HK)

中国建材股份有限公司于2006年在香港联交所上市,2018年5月与原中国中材股份有限公司完成重组,是大型建材央企中国建材集团有限公司的核心产业平台和旗舰上市公司。旗下拥有7家A股上市公司,7项业务居世界第一,是全球最大的水泥、商品混凝土、石膏板、玻璃纤维、风电叶片、轻钢龙骨生产商和全球最大的水泥系统集成服务商。

中国建材近年来资产质量持续改善,分红比例亦逐步攀升,从18.82%增加至21年的36.04%。公司分红比例虽不高,但当前股息率吸引力较强。

兖矿能源(01171.HK)

兖矿能源集团股份有限公司是以煤炭生产经营为基础,煤炭深加工和综合利用一体化的国际化大型能源企业,是华东地区最大煤炭生产商,国内动力煤龙头企业,所属兖煤澳洲公司是澳大利亚最大专营煤炭生产商。集团拥有煤气化、煤液化等多条完整煤化工产业链,是国内唯一一家同时掌握低温费托合成和高温费托合成技术的企业,醋酸产能位居行业前三,聚甲醛產能位居全国第二,公司地位显著。

公司当前业务主要为煤炭和煤化工两大类,未来业绩增长则主要来自煤炭和煤化工增产以及布局新能源。公司自19年起高度分红,近几年净利润整体显著增加。

中国人寿(02628.HK)

中国人寿保险股份有限公司(02628.HK)主营人寿保险业务,同时亦开展年金保险、健康保险及意外保险业务,是国内最大的寿险公司。公司行业地位稳固,寿险保费市占率持续保持市场第一。

内含价值(EV)是基于一组关于未来经验的假设,以精算方法估算的一家保险公司的经济价值,是对寿险公司价值和盈利性的另一种衡量。中国人寿EV不管在规模上还是增速上,均处于市场领先位置。2022H1中国人寿内含价值高达12508.77亿元,显著高于上市同业中寿险板块子公司,EV同比值为+4%,高于上市同业中国平安的+3.3%、中国太保的+2.2%和新华保险的+0.02%,引领同行。

中国人寿实属国家财政部,近10年分红率维持在35%上下,较为稳定,当前因股价大跌具有高股息收益率。

华电国际电力股份(01071.HK)

华电国际电力股份有限公司为国家所有,主要业务为建设、经营发电厂和其它与发电相关的产业,为国内火电龙头之一。另外,华电国际持有福新发展31.03%的股份,而当前福新发展正处于高速成长期,华电国际可坐享投资收益。集团发电资产遍布全国十二个省、自治区及直辖市,地理位置优越,主要处于电力负荷中心、热力负荷中心或煤炭资源丰富区域。

21年在历史级别亏损下,公司仍按股东回报规划(20-22年公司分红比例50%,且每股派息不低于0.2元)执行派息政策,每股派息0.25元。截止2022年10月11日,华电国际电力股份(01071.HK)的股息率为10.11%。若22年公司每股派息0.2元,以10月11日3.04港币的收盘价计算(1人民币=1.095港币),则对应收益率为7.2%;若22年公司延续21年的派息力度,则对应收益率为9.0%。